فینتک، حلقه مفقوده بانکداری سنتی

در گذشته، زمانی که کامپیوترها کل یک اتاق را اشغال میکردند، تلاش برای پردازش سریعتر و کارآمدترِ دادهها منجر به ایجاد ARPANET توسط وزارت دفاع ایالات متحده (US Department of Defence) شد. شبکهی پیشگامِ ARPANET، برای اولین بار از طریق یک ارتباط چهار طرفه بین دانشگاه استنفورد (Stanford University)، دانشگاه کالیفرنیا (University of California)، دانشگاه UCLA و دانشگاه یوتا (University of Utah) نشان داده شد و زمینه را برای ایجاد اینترنت امروزی فراهم کرد [1].

در جهان امروز، اینترنت به بخش غیر قابل انکاری از زندگی روزمره ما تبدیل شده است. بسیاری از افراد کسبوکارهای خود را در بستر اینترنت توسعه دادهاند و حال این کسبوکارها به غولهای بزرگی بدل گشتهاند که بازار را از رقبای سنتی خود میربایند.

به عنوان مثال امروزه استارتآپ Airbnb(Bed and Breakfast Air)، به طور قابل توجهی بر صنعت اجاره کوتاهمدت و هتلداری تأثیر گذاشته است. تاسیس این شرکت در سال 2008 توسط Joe Gebbia و Brian Chesky در سانفرانسیسکو (San Francisco) داستان جالبی دارد. این ایده زمانی مطرح شد که این دو نفر در پرداخت اجاره خود با مشکل مواجه شدند و تصمیم گرفتند با میزبانی از شرکتکنندگان در یک کنفرانس بزرگ طراحی در سانفرانسیسکو از فضای خالی انبار خود استفاده کنند. چرا که در آن زمان تعداد هتلهای سانفرانسیسکو برای مهمانان زیادی که به این شهر میآمدند، کافی نبود. آنها تشکهای بادی برای خواب مهمانان و صبحانه خانگی تهیه کردند که به دنبال آن مفهوم "تخت بادی و صبحانه" ایجاد شد. این راهی بود که برای کسب چند دلار درآمد به ذهن آنها رسید، اما 12 سال بعد، این ایده 31 میلیارد دلار ارزش داشت [2].

طبق مقالهی The welfare effects of peer entry in the accommodation market: The case of Airbnb در سال 2014، Airbnb سود هتلها را تا 3.7 درصد کاهش داد. این استارتآپ با ویژگیهای منحصر به فرد خود مانند در دسترس بودن اتاق و قیمتهای کم برای مشتریان در زمانهای شلوغی مثل شب سال نو در نیویورک و انعطافپذیری بیشتر در ارائه خدمات در مقایسه با هتلهای سنتی، تأثیر مثبتی بر مصرفکنندگان و میزبانان داشته است [3].

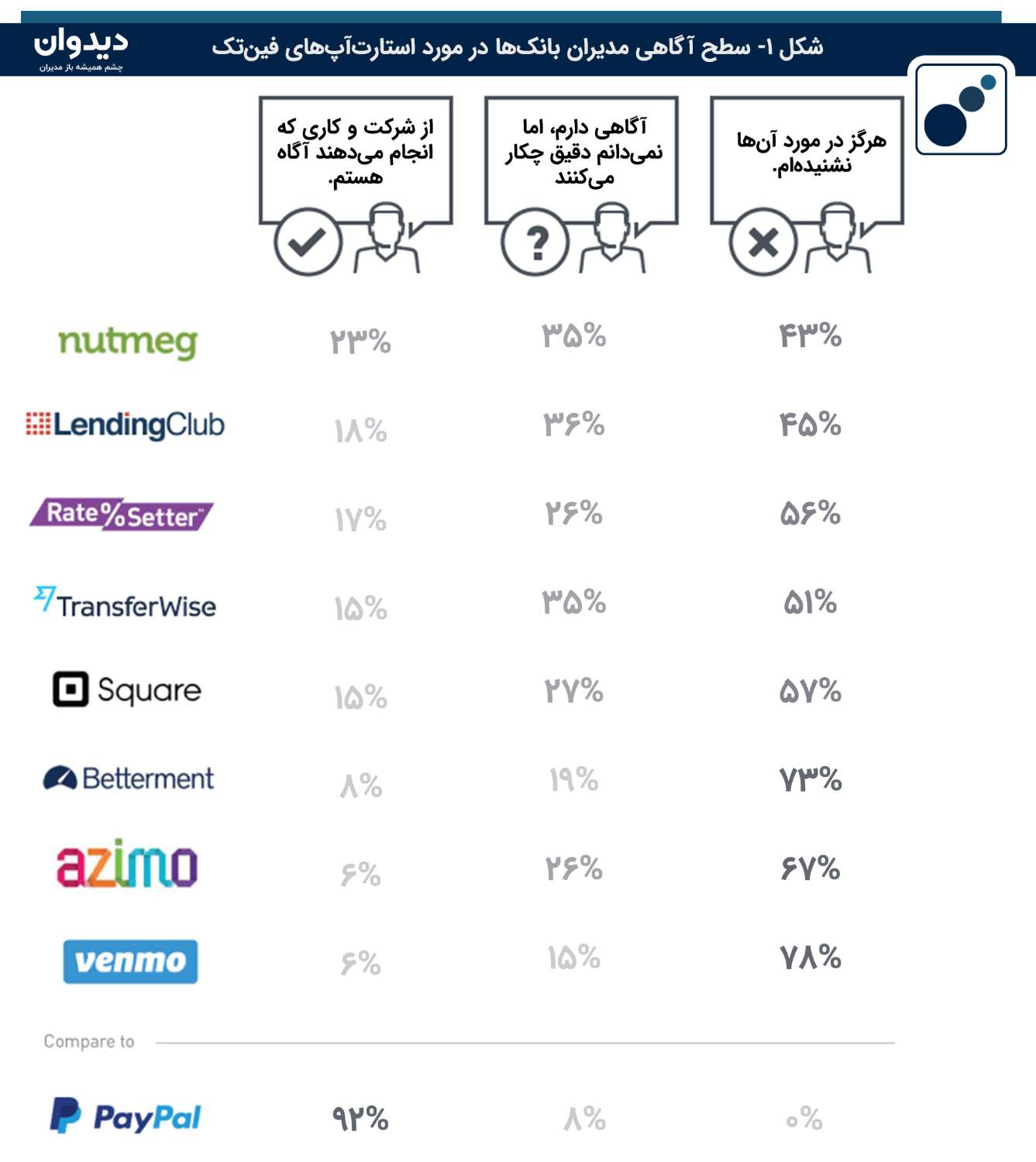

داستانی مشابه Airbnb برای بانکداری سنتی نیز مطرح است. در حالی که بانکداران سنتی عمدتاً از محصولات و خدماتی که در آینده کاملا صنعتشان را مختل خواهند کرد، بیاطلاعند، استارتآپهای حوزه فینتک مانند Square، The Lending Club، Nutmeg و Betterment به سرعت در حال تغییر چشمانداز مالی بانکداری هستند. بیاطلاعی ۱۱۰ مدیر بانک از استارتآپهای حوزه فین تک در نظرسنجی Visual Capitalist (2015) نیز موید همین موضوع است. شکل شماره 1 نتایج این نظرسنجی را نشان میدهد [4].

طی ده سال گذشته، صنعت فینتک (Global Financial Technology) به سرعت رشد کرده است. بانکداری دیجیتال و خدمات مالی تغییرات قابل توجهی را به ارمغان آورده است که به نفع کشورها و جوامع دورافتاده و مناطقی است که قبلاً بسیاری از مردم به خدمات بانکی دسترسی نداشتند. فینتک با ارائه خدمات بانکی از طریق موبایلبانک و پلتفرمهای پرداخت دیجیتال، نیازهای مالی این افراد را برطرف میکند. این پلتفرمها تراکنشهای مالی ضروری مانند انتقال پول، پرداخت قبض و مدیریت حساب پسانداز را تسهیل میکنند [5].

پیپل (Paypal) به عنوان یکی از اولین شرکتهای مهم فینتک در سال 1998 تأسیس شد. 92 درصد از مدیران بانکها آن را میشناسند. سال گذشته، پیپل 228 میلیارد دلار تراکنش در 26 ارز مختلف در بیش از 190 کشور را تسهیل کرد. شرکت The Lending Club نیز پس از عرضه اولیه عمومی (IPO) در بورس نیویورک در دسامبر 2014، به ارزش بازار 5 میلیارد دلار دست یافت. این شرکت 870 میلیون دلار در IPO خود جذب کرد. با این وجود تنها 18 درصد از مدیران بانکها آن را میشناسند. همچنین پلتفرم Square که در سال 2009 توسط Jack Dorseyمدیر عامل اسبق توییتر تأسیس شد، یک سرویس پرداخت الکترونیکی است که آخرین بار پس از جمعآوری 150 میلیون دلار در سال 2014 به ارزش 6 میلیارد دلار رسید. با کمال تعجب، فقط 15 درصد از مدیران بانکها از Square آگاه هستند [4].

در سالهای اخیر، فینتکها مدلهای بانکداری سنتی را به چالش میکشند. وضعیت فعلی استارتآپهای فینتک شباهت زیادی به روزهای اولیه اشتراکگذاری فایل و سرویسهای پخش موسیقی مانند اسپاتیفای (spotify) دارد. در آن دوره، record labelها به جای نوآوری، با تهدیدات قانونی و لابیگری با ظهور اینترنت در دنیای موسیقی مبارزه کردند. این مقاومت در برابر تغییر در نهایت منجر به افول آنها شد. اگر بانکهای سنتی نسبت به رشد شرکتهای فینتک چشمپوشی کنند، در آینده سرنوشت مشابهی در انتظار آنها میباشد [4].

منابع: